خون به پا خواهد شد!

بررسی کتاب «فلَش بویز» نوشتۀ مایکل لوییس

انتشار کتاب «فلَش بُویز» اثر مایکل لوییس مثل بمبی صدا کرد و توجه دیوان عدالت امریکا و نهادهای نظارتی و اجرایی را به موضوع معاملۀ پرتناوب جلب کرد. اگرچه لوییس در کتابش از شیوۀ روایی استفاده کرده و پیکتی در سرمایه در قرن ۲۱ از روش آماری، اما هر دو کتاب چگونگی ظالمانهتر شدن چهرۀ سرمایه را بررسی میکنند.

لندن ریویو آو بوکز — در بعد از ظهر ششم ماه میسال ۲۰۱۰ بود که شاخص مهمترین بازار سهام آمریکا، یعنی میانگین شاخص صنعتی داوجونز به یکباره شروع به کاهش کرد. هیچ دلیل بیرونی مثل خبر خاص یا اطلاعات اقتصادیِ مهمی برای این کاهش وجود نداشت، اما بازار که در آن روز روند کاهشی آرامی را پی گرفته بود در عرض چند دقیقه به اندازهٔ ۵ درصد سقوط کرد. این روند در طول ۱۵ دقیقه بازار سرمایه را دچار ضرری در حدود ۱ تریلیون دلار کرد.

خب این اتفاق خیلی عجیب بود، اما این اولین باری نبود که چنین اتفاقی میافتاد. اتفاقات عجیب و غریب در بازار زیاد میافتد، آن هم اصولاً تنها به دلیل هیجان و تنش شدید آنی؛ به همین دلیل هم هست که یکی از بهترین کتابهای تاریخ مالیه «جنون، وحشت و ویرانی»۱ نام دارد؛ اما آنچه عجیبتر مینمود برگشت ناگهانی بازار پس از این سقوط بود. بعد از بیست دقیقهٔ جنونآمیز قیمتها سرجای خود برگشته و شاخص داوجونز هم به نقطهٔ اولیهٔ خود بازگشت.

این اتفاق به «سقوط آنی»۲ مشهور است. گزارشهای هیئتهای رسمی رسیدگی تقصیر را گردن فروش نابهنگام مقدار زیادی سهم میاندازد، اما چنین توجیهی برای شاهدان آگاه ماجرا قانعکننده نیست. در مقابل، بسیاری از پژوهشگران بازار مقصر را یکسری روش و فناوری جدید میدانند که به معاملۀ پرتناوب و یا معاملۀ آنی۳ مشهور است؛ اما حقیقت این است که تا به حال هیچکس به طور کامل ماهیت و دلیل این سقوط آنی را توضیح نداده است.

سقوط آنی باعث شد که «معاملۀ پرتناوب»۴ برای اولین بار زیر ذرهبین قرار بگیرد. این نوع از سازوکار بازاری تا جایی پیشرفت کرده که امروزه بیشتر خرید و فروشها نه توسط اشخاص بلکه توسط رایانهها و بدون هیچگونه دخالتی از سوی انسانها انجام میپذیرد. تنها کاری که افراد در این زمینه انجام میدهند طراحی الگوریتم این رایانهها است. در سال ۲۰۰۸، ۶۸ درصد معاملۀ عمومی سهام به این شکل انجام شده و خرید و فروش انسانی تنها یک سوم بازار را شامل میشود. افرادی که از این شکل از معامله استفاده میکردند به دلیل پول خوبی که از آن در میآوردند صحبت چندانی از آن نمیکنند و ترجیح میدهند که این موضوع چندان مورد توجه قرار نگیرد.

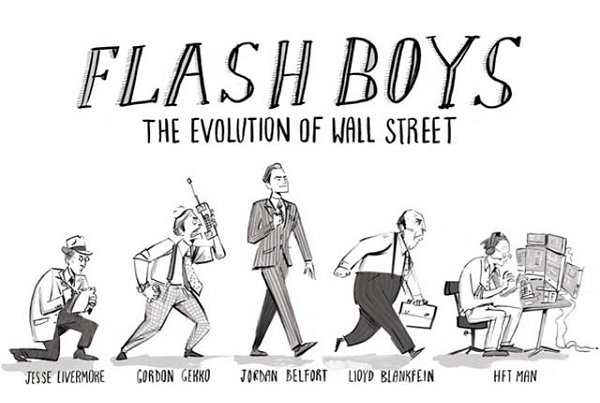

در این شرایط بود که مایکل لوییس۵ وارد ماجرا شد. کتاب او یعنی فلَش بُویز۶ چند مشخصهٔ اساسی دارد، یکی اینکه به روشنی نشان میدهد که در بازار سهام چه میگذرد؛ این کتاب همچنین هر توضیحی که برای فهم معاملۀ پرتناوب لازم باشد را در یکجا جمع کرده است. کتاب مانند یک داستان هیجانی نوشته شده است که قهرمانش سعی دارد معمای پیش رویش را حل کند. این قهرمان، یک بانکدار کانادایی است به نام «برد کاتسویاما»۷ و معما این است که هرگاه او میخواهد با قیمتی سهم مشخصی را بخرد به محض کلیک کردن برای خرید قیمت تغییر میکند و موفق به خرید نمیشود.

کاتسویاما متوجه میشود که مشکلش در سرتاسر صنعت مالی همهگیر است. شاید بسیاری از افراد حاضر در این بازار این سؤال را از خود پرسیده باشند که چه خبر است، اما تفاوت کاتسویاما این است که سؤال را تا رسیدن به پاسخ رها نمیکند. بخشی از پاسخ در فرمولبندی صحیح سؤال نهفته است، اصلاً این بازار چیست؟

آنچه ما به صورت ایدهآل از بازار در ذهن داریم، یک مکان فیزیکی مشخص است که افراد در آن خرید و فروش میکنند؛ اما در این بازار جدید عوامل اصلی نه انسانها بلکه الگوریتمها هستند. در این شرایط بازار قدیمی تنها صحنهای خواهد بود که برای اخبار و امثالهم کاربرد دارد. همان طور که لوییس به درستی اشاره میکند بازار در اختیار گروههای سرمایهگذاری بزرگ است که اغلب توسط بانکها اداره میشود و کارشان انجام معاملۀ دور از چشم عموم است به شکلی که کسی نمیداند چه کسی میخرد، کسی نمیداند چه کسی میفروشد و هیچکس قیمتی که پرداخت میشود را نیز نمیداند. کسی که در داستان برای حل این معما کمک شایانی به کاتسویاما میکند مهندس مخابراتی است به نام رونان رایان. شغل او مربوط به برقراری ارتباطات مخابراتی درون بازار است و برای کاتسویاما توضیح میدهد که در این شرایط سرعت چقدر در روند معاملۀ اهمیت دارد.

«همانطور که رایان صحبت میکرد جاهای خالی در نقشهٔ ذهنی کاتسویاما از بازار مالی پر میشد. خودش چنین میگوید: آنچه او به من گفت روشن کرد که ما به دنبال میکروثانیهها و نانوثانیهها هستیم. با این حساب بازار سهام ایالات متحده به نظامی تبدیل شده که سرعت در آن ریشهایترین بخش بوده و آنها که از این فناوری برخوردارند از نانوثانیهها سود میبرند و آنها هم که از این فناوری بهرهمند نیستند اصلاً در جریان نیستند که این نانوثانیهها چه ارزشی دارند. در واقع آنها که از این ابزار برخوردارند دید کاملی به بازار دارند و آنها که از آن برخوردار نیستند در واقع هیچگاه به معنای واقعی بازار را نمیبینند. آنچه که روزی به عنوان عمومیترین و دموکراتیکترین بازار مالی مطرح بود در واقع به چیزی شبیه مشاهدهٔ خصوصی یک اثر هنری دزدیده شده بدل شده است.»

این سرعت به این دلیل اهمیت دارد که روشهای مالی جدید به دنبال بهرهبردن از کوچکترین اختلافات قیمتی هستند که در کسری از ثانیه روی میدهد. در واقع استفاده از آنها و در برخی موارد ایجاد این اختلافات.

«برای مثال در نظر بگیرید که قیمت یک سهم در سمت خرید و فروش در بازار سهام نیویورک ۸۰ / ۱.۸۰ است. در این شرایط فروشندهٔ بزرگی قیمت را به ۸.۷۸ / ۹.۷۸ میرساند. آنهایی که از معاملات پرتناوب استفاده میکنند در ۹۹.۷۸ خریده و قبل از اینکه اصلاً بازار بخواهد به طور رسمی دچار تغییری بشود آن را به خریداران با ۸۰ دلار میفروشد. این اتفاق هر روز میافتد و موثرتر از تمام روشهای دیگر باعث ایجاد درآمدهای میلیارد دلاری میشود.»

این کتاب در بدو انتشارش مثل بمب صدا کرد. در همان هفتهای که این کتاب چاپ شد دیوان عدالت ایالات متحده و دیگر نهادهای نظارتی و اجرایی اعلام کردند مطالعاتشان را در رابطه با معاملۀ پرتناوب آغاز کردهاند. تنها لوییس میتوانست چنین تاثیرگذاری عظیمی داشته باشد، همانطور که تنها خود لوییس میتوانست چنین کتابی بنویسد.

اما در این میان عکسالعمل این فلَش بُویز هم جالب است. اگر آنهایی که در پی زیر سوال بردن کاتسویاما و انگیزههایش هستند را در نظر نگیریم، سه نوع استدلال برای مقابله با مباحث مطرح شده در این کتاب از سوی این فلَش بُویز ارایه میشود. اول اینکه این نوع معاملۀ پرتناوب با فراهم کردن «نقدینگی» کمک شایانی به بازار میکند؛ اما لوییس اینکه این نوع معامله منبعی حقیقی برای ایجاد نقدینگی است را به کلی رد میکند. او یک شرکت فرضی به نام «شرکت اسکالپرز» را درنظر میگیرد که در تمام معاملات بازار حضور دارد. هر بار که شما بخواهید سهمی را بخرید شرکت اسکالپرز از شما جلو زده، سهم را خریده و به شما میفروشد. هیچگونه ریسکی متوجه این شرکت نیست و هیچگاه سهمی را نمیخرد و یا نمیفروشد مگر اینکه طرف دیگر مبادله را در سمت دیگر آماده داشته باشد، در واقع این شرکت با هدف واسطهگری در مبادلهای وارد میشود که بدون او هم انجام میشد. از همین مثال فرضی میتوان به سادگی فهمید که این شرکت در واقع هیچ نقدینگی واقعی به بازار نیافزوده است چرا که هیچگونه ریسکی متحمل نشده است. این شرکت با این کار باعث فرّار شدن قیمتها در بازار میشود چرا که هرگونه تغییری در قیمت به سود این شرکت خواهد بود.

خب این از ادعای نقدینگی؛ اما این فلَش بُویز ادعاهای دیگری هم مطرح میکنند که قابلقبولترینشان، حداقل از نظر ظاهری، مربوط میشود به شکاف قیمتی۸ که همان فاصلهٔ بین قیمت خرید یک سهم با قیمت فروش آن است. هرچه این فاصله کمتر باشد، نفعش برای حاضرین در بازار بیشتر است. معاملهگران پرنوسان با اشاره به این واقعیت که این شکاف در دههٔ اخیر کاهش یافته، این کاهش را به معاملات پرتناوب مربوط میدانند. آنها ادعا میکنند تعدد بسیار زیاد معاملات کامپیوترهای فوقالعاده سریعشان باعث این کاهش شده است؛ اما مشکل این ادعا هم این است که از آنجا که این معاملهگران بسیار مرموز و پنهانکار هستند، هیچ دادهای در حمایت از این ادعا ارایه نمیدهند.

ادعای دیگر آنها این است که بسیاری از فعالیتهای آنها در واقع جلو زدن به حساب نمیآید. آنها مجبورند این حرف را بزنند چون غیرقابل دفاع بودن جلوزدن در مفهوم بازار سرمایه، از روز هم روشنتر است؛ اما باز هم اینجا هیچ دادهٔ خاصی در این رابطه ارایه نمیشود. مشخصاً بسیاری از آنچه معاملات پرتناوب انجام میدهد شامل جلو زدن نمیشود ولی روند کاری آنها آنقدر مرموز است که حتی نمیتوانند به درستی از خود دفاع کنند.

کتاب فلَش بُویز دفتر و دستک معاملۀ پرتناوب را به هم ریخت. مشخص است که شرایط به همان منوالی که بوده باقی نخواهد ماند؛ اما مسئله اینجاست که چه چیزی میخواهد تغییر کند و آیا این تغییر واقعاً چیزی را تغییر میدهد. پیشنهاد لوییس برای این شرایط که از زبان قهرمان داستانش کاتسویاما مطرح میشود ایجاد تاخیری ۳۵۰ میکرو ثانیهای یا همان ۰.۰۰۰۳۵ ثانیهای است.

راه حل قابل بحث دیگر شامل تنظیم مقررات است. برای شروع میتوان این نوع معامله را به شکلی غیرقانونی فرض کرد. آنهایی که در این معامله شرکت دارند وکلای بسیار زبدهای در کنارشان دارند که با تأیید آنها دست به کار میشوند؛ اما قاعدهٔ بسیار مهمی که در قانونگذاری مرتبط با بازار وجود دارد این است که معامله بر اساس اطلاعاتی که در دسترس عموم نباشد غیرقانونی است. حال این نکته را در نظر بگیرید که قیمتهای ظاهری در واقع قیمتهای حقیقی نیستند: آیا میتوان چنین چیزی را اطلاعاتی دانست که در دسترس عموم نیست. من اینطور فکر میکنم. اگر دیوان عدالت هم با من موافق باشد، خون به پا خواهد شد!

نکتهٔ مهمی که در این میان و در دنیای مدرن مالیه قابل ذکر است، وجود قانونهایی است که خود باعث پیچیدگی شده و این پیچیدگیها باعث میشوند که شانس سودآوری کاهش یابد. اگر افراد فوق العاده باهوشی در اختیار داشته باشی که تمام روز را صرف این کنند که نقاط کور و پتانسیلهای استفاده از سیستم را بیابند، بالاخره این کار را خواهند کرد. در این شرایط قوانینی که تنظیم میشوند باید قوانینی دقیق و فکر شده باشند. حداقل امیدواریم کسانی که اقدام به وضع این قوانین میکنند کتاب لوییس را خوانده باشند.

یکی از ظریفترین نکاتی که در این کتاب پی گرفته شده اندازهٔ قابی است که نویسنده از دریچهٔ آن به مسائل نگریسته: لوییس داستان خودش را میگوید و به خواننده این اجازه را میدهد که نتیجهگیری خودش را در رابطه با معنی و پیامدهای این موضوع داشته باشد. یکی از دلایل موفقیت بسیار زیاد کتاب این است که هم چپیهای متعصب و هم طرفداران بازار آزاد تقریباً با همهٔ آنچه در این کتاب گفته میشود موافقاند. اگر کسی بخواهد دیدش را وسیعتر کند با مطالعهٔ این کتاب میتواند به سوالاتی از این قبیل هم رسید که واقعاً داستان فلَش بُویز تا چه حد فقط داستان فلَش بُویز بوده و تا چه حد به ذات و طبیعت سرمایهداری مدرن بازمیگردد. پل کروگمن در این رابطه در روزنامه نیویورک تایمز مینویسد: «اصلاً بیخیال مقدار صدمهای که معاملۀ پرتناوب به بار میآورد. موضوع کل صنعت مالی است که اقتصاد و جامعهٔ ما را نادیده میگیرد، نه فقط این یک قسمت.» فکر میکنم لوییس با قسمت «بیخیال» مخالف باشد، اما با توجه به روند کتابهای اخیرش به نظرم میآید که با بقیهاش موافق است.

شاید به اندازهٔ کافی از نقاط تاریک موضوع صحبت کردیم، اما این کتاب ایدهٔ دیگری را نیز به ذهن متبادر میکند که اجازه بدهید از آن هم نام ببرم. داستان معاملۀ پرتناوب کم و بیش همان داستانی است که توماس پیکتی در کتاب خود به نام سرمایه در قرن بیستویکم آورده است. لوییس از شیوهٔ روایی استفاده کرده و پیکتی از داده و تحلیل، اما هردوی این کتابها در زمینهٔ سرمایهداری مدرن به این موضوع میپردازند که چطور سرمایه روزبهروز روندی ظالمانهتر به خود میگیرد: در واقع چطور ثروتمندترینها هر روز ثروتمندتر میشوند. لوییس در سخن آخر چاپ مجدد کتابش دیگرش پوکر دروغگوها میگوید: «دوست دارم فکر کنم که افرادی که این کارها را میکنند در نهایت توبیخ میشوند؛ اما حقیقت این است که اینطور نیست. آنها ثروتمندتر و ثروتمندتر میشوند. مطمئنم بیشترشان چاق و خوشحال از دنیا خواهند رفت.»

پینوشتها:

* این مطلب در یازدهمین شمارهٔ سال ۲۰۱۴ (ژوئن ۲۰۱۴) با عنوان Scalpers Inc در نشریهٔ لندن ریویو آو بوکز منتشر شده است.

[۱] Kindleberger, Charles P, and Robert Z. Aliber. Manias, panics and crashes: a history of financial crises. Palgrave Macmillan, 2011

[۲] Flash Crash

[۳] flash trading

[۴] High Frequency Trade

[۵] Michael Lewis

[۶] Flash Boys

[۷] Brad Katsuyama

[۸] Spread