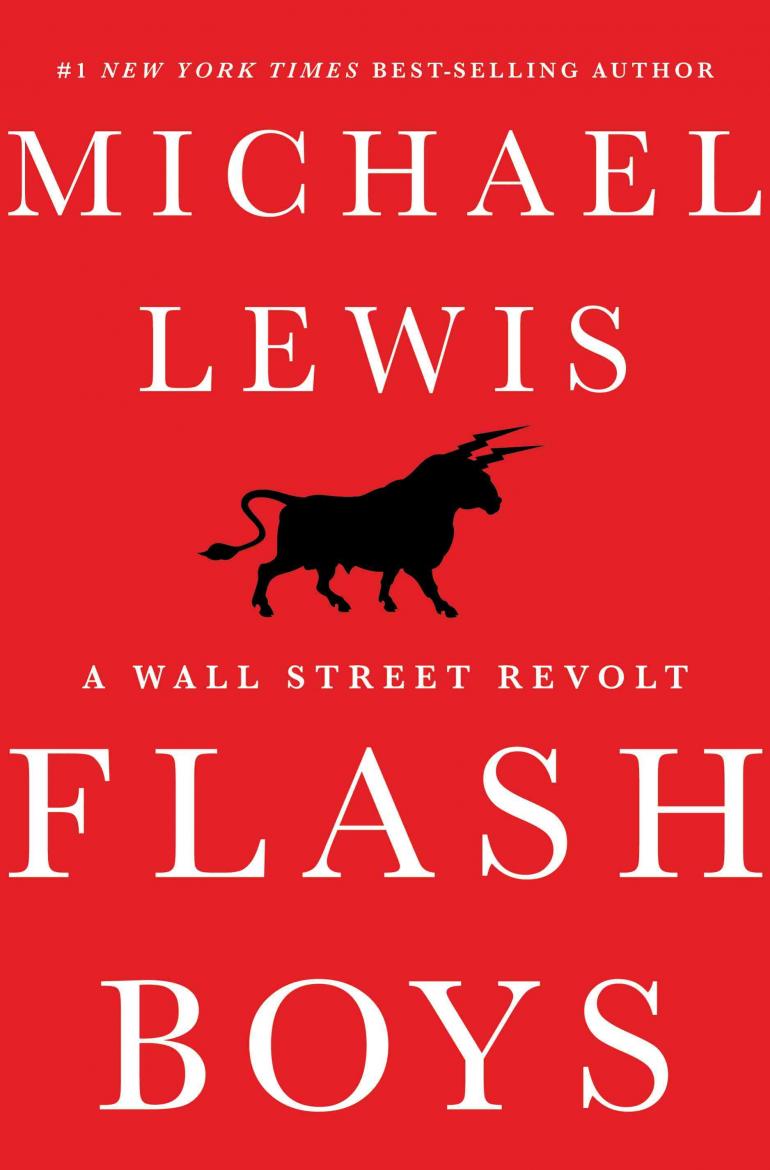

دردسر بزرگ والاستریت: معاملات پرتناوب

مایکل لوییس یک سال بعد از انتشار کتابش فلشبویز که والاستریت را به لرزه درآورد از بازخوردهای آن میگوید.

اینکه اقلیتی در والاستریت با سوء استفاده از نظام مالی پر ایراد فعلی در حال ثروت اندوزی هستند چیز جدیدی نیست. اما چند نفر از افراد حرفهای بازار سهام ایالات متحده ادعا میکنند که مشکل و منبع آن را یافتهاند. مایکل لوییس در کتابش فلش بویز به شرح این ماجرا پرداخته و اکنون از واکنشهای مختلف به کتابش میگوید.

وَنیتی فِیر — زمانی که شروع به نوشتن کتاب فلش بویز۱ کردم اصلاً به دنبال عصبانی کردن ثروتمندان حاضر در وال استریت نبودم، بلکه بیشتر شخصیتهای کتابم و شرایطی که در آن قرار گرفته بودند برایم جذابیت داشت. این شخصیتها شامل بانکداری در کانادا به نام «برَد کاتسویاما»۲ و چند نفر دیگر از افراد حرفهای بازار سهام ایالات متحده بودند. شرایطی هم که دچار آن شده بودند این بود که دیگر نمیتوانستند بازار و عملکرد آن را درک کنند. در واقع نه فقط آنها که هیچکس نمیتوانست اوضاع بازار را به درستی توصیف کند. اینکه بازار سهام آمریکا به این شکل مرموز درآمده بود خیلی توجه مرا جلب کرد. چه طور این اتفاق افتاده بود؟ و چه کسی از آن سود میبرد؟

وقتی من شخصیتهای کتابم را ملاقات کردم، چند سالی بود که سعی میکردند به این سوالها پاسخ دهند. آخرش هم به این نتیجه رسیده بودند که این اتفاقات به هر نیتی که انجام شده باشد، به جای سرمایهگذاران و شرکتها، به واسطههای مالی سود میرساند. این شرایط باعث شده بود که یک نوع بیعدالتی نظاممند در بازار به وجود آمده و بازار را بیش از همیشه مستعد نوسانات ناگهانی کند.

وقتی کاتسویاما و همکارانش مشکل و منبع آن را یافتند، به جای آنکه به دنبال سوءاستفاده از آن بروند در پی رفع این مشکل برآمدند. خود این موضوع هم برای من جالب بود: اینکه کسانی در وال استریت هستند که میخواهند مشکلی را برطرف کنند، هرچند که این کار به معنای پول کمتر برای وال استریت و خود این افراد باشد.

البته با این کار، آنها سود کسانی که مشغول سوءاستفاده از این شرایط بودند را نیز به خطر میانداختند و خب این موضوع اصلاً برای این افراد خوشایند نبود. نزدیکترین نمونه به عکسالعمل والاستریتنشینها به این کتاب و شخصیت اصلی آن «کاتسویاما»، عکسالعمل اعضای لیگ بیسبال به کتاب «مانیبال» و شخصیت اصلی آن «بیلی بین» بود. با این تفاوت که کتاب مانیبال شغل و پرستیژ بیسبالیها را به مخاطره انداخت، اما داستان فلشبویز میلیاردها دلار از سود والاستریت و همینطور روشی از زندگی مالی را به مخاطره انداخت. کمی قبل از انتشار این کتاب و به خصوص بعد از انتشار آن، نهادهای مختلف در بخشهای متفاوت به این موضوع وارد شده و افرادی که مسبب معاملات پرتناوب۳ بودند را نیز بازخواست کردند. نمونهای از این موارد سازمان نظارت بر صنایع مالی بود که اعلام کرد ۱۷۰ پرونده در رابطه با این نوع معاملات و الگوریتمهای مورد استفادهٔ آنها گشوده است. در این میان بعضی کارگزاریها امکانی اضافه کردند تا مشتریانشان بتوانند سفارشهایشان را مستقیماً از طریق سیستم IEX ثبت کنند که بازاری جایگزین در مبادلهٔ سهام است که در اکتبر ۲۰۱۳ توسط کاتسویاما و گروهش راه اندازی شد و در آن جلوی معاملاملهگرانی که به چند میلی ثانیه برای انجام کارشان نیاز دارند گرفته میشود.

در پانزدهم اکتبر سال ۲۰۱۴، اتفاقی مشابه روی داد و بازار اوراق قرضه خزانهداری آمریکا نیز شاهد سقوطی ناگهانی بود. به نظر میآید ساختار بازار سهام ایالات متحده که بازارهای دیگر نیز از آن نمونهبرداری کرده بودند باعث ایجاد مشکل شده است.

در ۱۱ ماه گذشته بازار سهام ایالاتمتحده نهایت سردرگمی و هرج و مرج را تجربه کرده است. گاهی اوقات به نظر میرسید که مراجع ذیصلاح بالاخره میخواهند این بنای زیان آور را از بین ببرند و گاهی اوقات هم به نظر میآمد که دستاندرکاران به دنبال این هستند که فضا را به سمتی ببرند که فقط حواس شاهدان را پرت کنند. در هر صورت این افراد درک کرده بودند که دیگر نمیتوانند هیچ کاری نکنند: بسیاری از مردم خیلی عصبانی بودند. «کاتسویاما» کارکرد واقعی بازار سهام را به دنیا نشان داده بود. نتایج یک نظرسنجی از سرمایهگذاران حقوقی نشان داد که به نظر ۷۰ درصد آنها بازار سهام ایالاتمتحده ناعادلانه و به اعتقاد ۵۱ درصد، معاملات با فرکانس بالا «مخرب» یا «بسیار مخرب» هستند. تازه این سطح از نارضایتی مربوط به سرمایهگذاران بزرگ، صندوقهای تعاونی۴، بازنشستگی۵ و صندوقهای تأمین سرمایه گذاری۶ است که از دور به نظر میرسد میتوانند از حق خودشان در بازار دفاع کنند. در این شرایط میتوان فرض کرد که وضعیت سرمایهگذارانِ جزء و نظر آنها چیست. این بود که مراجع قانونی احساس کردند باید وارد عمل شوند.

آنهایی که در صنعت مالی حضور داشته و از شرایطی که فلشبویز توضیح میدهد پول در میآوردند، احساس کردند که باید کاری کنند تا نظر عموم را تغییر دهند. مثلاً در روز انتشار کتاب، تحلیلگری از یکی از بانکهای بزرگ شروع به پخش این شایعهٔ خندهدار کرد که من از سیستم بازاری IEX سهم دارم. بعد از آن در یک مناظرهٔ تلویزیونی که از شبکهٔ CNBC پخش شد، مدیرعامل سیستم معاملات بازاری BATS که میخواست به بینندهها بقبولاند که کاتسویاما این جریانات را برای ارتقا و تبلیغ سیستم معاملاتی خودش راه انداخته، به او حملات لفظی شدیدی کرد. یکی از مدیران اتاق معاملهٔ شرکت سرمایهگذاری گلدمنساچس به من گفت در زمان این مصاحبه نفس هم از کسی در نمیآمد و همه مشغول تماشا بودند. پیرمردی که کنار او ایستاده بوده از او پرسیده: «یعنی بخشی از معاملات اینی که داره داد و فریاد میکنه مال ماست؟» (در واقع گلدمنساچس مالک بخشی از BATS بود.) «و هیچی از معاملات اون کوچولوتره رو هم نداریم؟» (گلدمنساچس سهمی از IEX ندارد.) پیرمرد بعد از این سؤالات یک دقیقهای فکر کرد و گفت: «توی بد دردسری افتادیم.»

نقطهٔ تعیین کنندهٔ آن مناظره وقتی بود که کاتسویاما از او سوالی ساده پرسید: آیا BATS به معاملهگران پرتناوب تصویر سریعتری از معاملات سهام و به سرمایهگذاران عادی تصویری آهستهتر از آنچه در قیمتگذاری سهام میگذشته ارایه میکرده است؟ یعنی در واقع آیا به معاملهگران پرتناوب که قیمتهای فعلی را میدانستهاند اجازه میداده که به معامله با سرمایهگذارانی بپردازند که همچنان قیمتهای قبلی را میدیدند؟ مدیرعامل BATS این موضوع را تکذیب کرد. البته چهرهاش نشان میداد که از این سؤال خوشحال نیست. دلیل این عدم خوشحالی دو روز بعد مشخص شد، زمانی که دادستان کل نیویورک به شرکت BATS اعلام کرد که مدیرش حق ندارد به تلویزیون برود و دربارهٔ جنبهٔ مهمی از کار این شرکت خلاف واقعیت را عنوان کند. در نهایت این شرکت مجبور شد اصلاحیهای منتشر کرده و چهار ماه بعد نیز همکاریش را با مدیرعاملش قطع کند.

از آن لحظه به بعد، هر کسی که از این شرایط بازار سهام ایالاتمتحده پول در میآورد، از کوچکترین بحثی با کاتسویاما در انظار عمومی فرار میکرد. به جای مباحثه و پاسخ به ابهامات، این صنعت راه دیگری را برگزیده است. در یازده ماه گذشته برنامهٔ آنها به این شکل بوده است: سعی کردهاند که با مهآلود کردن فضا مطالب کتاب فلشبویز را یا پنهان کرده و یا وارونه جلوه دهند اما در عین حال کاملاً از طرف شدن و مباحثهٔ مستقیم با کسانی که در واقع این مطالب برخاسته از ذهن و دیدگاه آنهاست نیز خودداری کردهاند.

از سوی دیگر فقط چند هفته طول کشید تا ائتلاف معاملهگران پرتناوب، گروهی از لابیگران و تبلیغاتچیها را برای دفاع از خود به خط کردند. اولین دفاعیهای که آنها برای این اقدامات ارایه دادند این بود: تنها مدیران بسیار ثروتمند صندوقهای تأمین سرمایهگذاری آن هم به این خاطر که سفارشات پرحجمشان در بازار سریعاً شناسایی و افرادی در مقابلشان پیش قدم میشوند، از این شرایط ضرر میکنند. وگرنه این موضوع هیچ دخلی به سرمایهگذاران عادی آمریکایی ندارد.

این داستانسرایی آنقدر عجیب است که انسان با خود فکر میکند چه چیزی در ذهن کسی که این حرفها را زده میگذشته است. این درست که سه نفر از مدیران بزرگترین صندوقهای تأمین سرمایهگذاری جهان از جمله پشتیبانان مالی سیستم IEX کاتسویاما بودند- چرا که فهمیده بودند سفارشاتشان شناسایی شده و معاملهگران پرتناوب در مقابلشان پیشدستی میکنند؛ اما نکته اینجاست که مدیران ثروتمند صندوقهای تأمین سرمایهگذاری تنها کسانی نیستند که اقدام به ثبت سفارشات سنگین و پرحجم میکنند. صندوقهای تعاونی، صندوقهای بازنشستگی و دانشجویی هم سفارشات پر حجم ثبت میکنند که میتواند شامل همان روند کار معاملهگران پرتناوب شوند. بخش عظیمی از پسانداز طبقهٔ متوسط آمریکا توسط این نهادها مدیریت میشوند و در واقع آنها هستند که باید هزینهٔ معاملات معاملهگران پرتناوب را بدهند.

هر کس که هنوز در وجود دستهای نامرئی و پشت پرده در این رابطه شک دارد باید نگاهی به پژوهش شرکت تحلیل دادهٔ نانکس و بنیانگذارش، اریک هانسیدر بیندازد. هانسیدر در مقالهای که در سال ۲۰۱۴ منتشر کرد به خوبی نشان داد که وقتی یک سرمایهگذار معمولی سفارشش را برای خرید یک سهم ثبت میکند چه اتفاقی میافتد. کل چیزی که این سرمایهگذار میبیند این است که تنها قسمتی از سفارشش خریداری شده و سپس قیمت بالاتر خواهد رفت. هانسیدر توانست نشان دهد که معاملهگران پرتناوب برای خرید آن سهم پیش دستی کرده و از این سرمایهگذار جلو زده و باعث میشوند قیمت سهم افزایش یابد.

با این تفاسیر مشخص است که نمیتوان شرایط بازار سهام را به منازعهٔ صندوقهای ثروتمند تأمین سرمایهگذاری با یک سری افراد خبرهٔ تکنولوژی دانست. حتی نمیتوان گفت کسی که با لباس راحتی پشت رایانهٔ خودش نشسته و معامله میکند از هزینههای تحمیلی معاملهٔ پرتناوب در امان است.

با گذشت زمان دفاعیههای لابی تجارت پرتناوب بهبود یافت. دفاعیهٔ بعدی آنها این بود: نویسندهٔ کتاب فلشبویز موفق به درک این موضوع نشده است که وجود رایانه و معاملهگران پرتناوب که میدانند چطور از آن استفاده کنند باعث شده که سرمایهگذاران در بهترین شرایط در طول تاریخ این نوع معاملات قرار بگیرند. این ادعا بارها و بارها و از تریبونهای مختلف تکرار شده است. واقعیت این است که حتی نصف این ادعا هم درست نیست، شاید نصفِ نصف آن درست باشد. هزینهٔ معامله در طول ۲۰ سال گذشته به شدت کاهش یافته است؛ اما نکته اینجاست که بیش از معاملات پرنوسان، این اینترنت، رقابت بین کارگزاریهای آنلاین، تغییر قیمتها به نظام دهدهی و از بین رفتن واسطهگریهای هزینهبر انسانی بوده است که باعث این اتفاق شده است. داستان فلشبویز از سال ۲۰۰۷ آغاز میشود؛ و مطالعات انجام شده در سال ۲۰۱۴ نشان میدهد که از اواخر سال ۲۰۰۷ هزینهٔ معامله برای سرمایهگذاران در بازار سهام افزایش یافته است.

در نهایت این گروه به دفاعیهای رسیدند که از دیگر ادعاهایشان بهتر و قابل تأملتر بود. این دفاعیه که البته بیش از اینکه در انظار عمومی مطرح شود در جلسات خصوصی مطرح شده چنین است: درست، ما قبول داریم که اتفاقات بدی هم در این میان میافتد، اما همهٔ معامله گران پرتناوب که این کار را نمیکنند. نویسنده نتوانسته بین معاملهگران خوب و بد در تجارت پرتناوب تمایز قائل شود. علاوه بر این نویسندهٔ کتاب، به اشتباه معاملهگران پرتناوب را به عنوان آدم بد داستان معرفی کرده است، در حالی که آدمبدهای واقعی بانکها و سیستمهای معاملهای هستند که به این معاملهگران اجازه داده و یا حتی آنها را تشویق به قربانی کردن سرمایهگذاران کردند.

یکسری حقایق در این ادعا نهفته است، البته این موضوع بیش از اینکه تقصیر کتابی که من نوشتم باشد تقصیر واکنش جامعه به آن است. واکنش افراد جامعه خود من را نیز شگفت زده کرد: با اینکه فکر میکنم به وضوح در این کتاب تاکید کردهام که مشکل فقط معاملات پرتناوب نیست، اما تقریباً تمام توجه به سوی این نوع معاملات جلب شده است. حقیقت این است که مشکل کل این نظام است. بعضی از معاملهگران پرتناوب به خاطر عدم توجه کافی به پیامدهای اجتماعی کارشان گناهکارند. البته شاید انتظار بیش از حدی باشد که از معاملهگران والاستریت بخواهیم به پیامد اجتماعی اقداماتشان توجه کنند.

بانکهای بزرگ و نظامهای معاملاتی به وضوح مسئولیت حفاظت از سرمایهگذاران را به عهده داشته و باید سفارشهای سرمایهگذاران بازار سهام را به بهترین شکل انجام داده و شرایط عادلانهای در بازار پدید میآوردند. بجای این کار آنها با دریافت پول، سود مشتریانشان را نادیده گرفته و در واقع بر روی سود آنان معامله کردند، در حالی که وانمود میکردند در حال حفاظت از این سودها هستند. برای من خیلی شگفتانگیز بود که افراد توجه چندانی به این بانکها نداشته و از اقداماتشان عصبانی نبودند.

اگر من بیش از این نتوانستم معاملهگران پرتناوب خوب و بد را از هم متمایز کنم، به این خاطر است که هیچ راه عملی برای این منظور وجود ندارد. برای اینکه بتوان استراتژی معاملهگران پرتناوب را یکبهیک ارزیابی کرد، شرکتها باید اطلاعات الگوریتمهایشان را منتشر کنند؛ اما آنها این کار را نمیکنند. در واقع نه تنها این کار را نمیکنند بلکه از کارکنانی که این کدها را به نوعی به دست آورده و از شرکت خارجکنند شکایت کرده و آنها را به زندان میاندازند.

در ماههای پس از انتشار کتاب مانیبال، همیشه نقل قولهایی میخواندم با این مضمون که نویسنده «کارشناس و متخصص بیسبال» نیست و اصلاً چطور به خودش اجازه داده دربارهٔ این موارد سخن بگوید. در یازده ماهی که از انتشار کتاب فلشبویز میگذرد، نقلقولهای بسیاری از لابی معاملهگران پرتناوب خواندم که نویسندهٔ این کتاب اصلاً «کارشناس ساختار بازار» نیست. بله خودم هم اعتراف میکنم. من کارشناس ساختار بازار نیستم؛ اما من در سال ۲۰۱۲ به طور اتفاقی با کاتسویاما و گروهش آشنا شدم، کسانی که بیش از هر کسی از روند واقعی بازار سهام باخبر بودند. بیشتر چیزی که من میدانم از آنها یاد گرفتهام. خب البته من درک آنها از بازار را با وسیلههایی دیگر امتحان کردم. من با معاملهگران پرتناوب و افرادی در داخل بانکهای بزرگ صحبت کردم، همهٔ سیستمهای معاملاتی را گشتم و با افرادی که به صورت خرد به خرید و فروش سهام مشغول بودند صحبت کردم و در آخر برایم روشن شد که «کاتسویاما» و گروهش منابع موثقی هستند و اینکه آنها نکاتی از عملکرد درونی بازار را متوجه شدهاند که عموم مردم از آن اطلاعی نداشتند. مناقشهای که بعد از انتشار کتاب به وجود آمد باب میل کاتسویاما و گروهش نبود، اما برای من جالب بود که ببینم ذرهای از شجاعت آنها زیر آتش حملههای مخالفانشان کاسته نشد. گفتن داستان آنها برایم افتخار بود.

این مناقشات باعث شد که خواننده نتواند از این کتاب لذتی که باید را برده و پیام اصلی آن را دریافت کند. روح این داستان، تصمیم شخصیتهای اصلیش برای مقاومت در برابر وسوسهٔ بدست آوردن پول آسان و توجه به اخلاق در حوزهٔ کاریشان است. اینکه اقلیتی از افراد در والاستریت با سوء استفاده از نظام مالی پر ایراد فعلی در حال جمع کردن ثروت برای خودشان هستند چیز جدیدی نیست. اتفاق جدید این است که اقلیتی در وال استریت تلاش میکنند تا این نظام را سروسامان دهند. بازار سهام آنها در حال گسترش و شکوفایی است؛ شرکتشان سودآور است؛ و به نظر میرسد که در مسیر تغییر دنیا گام بر میدارند. تمام آنچه آنها نیاز دارند، کمکی کوچک از جانب اکثریت خاموش است.

پینوشتها:

[1] Lewis, Michael. Flash boys: a Wall Street revolt. WW Norton & Company, 2014

[2] Brad Katsuyama

[3] High Frequency: به نوعی از معاملات بورس گفته میشود که در آن خرید و فروش با استفاده از الگوریتمهای پیچیدهٔ کامپیوتری، در کسری از ثانیه و تقریباً بدون دخالت انسان انجام میشود. (مترجم)

[4] Mutual Funds

[5] Pension Funds

[6] Hedge Funds

مرتبط

چرا جستوجوی تفاوت به همشکلی کامل ختم میشود؟

در رمان کمال هیچچیز تغییر نمیکند، چون هیچچیز هرگز نمیتواند تغییر کند؛ همهچیز همان است که بود

ژامهوو چیست؟

پدیدهای معکوس دژاوو: وقتی چیزهای آشنا ناگهان ناآشنا به نظر میرسند